相続の常識が変わる:遺留分制度を徹底解説

相続について考え始めたものの、「遺留分」という言葉に頭を悩ませていませんか?遺言書を作成したいけれど、遺留分の計算方法がわからず、適切な相続計画が立てられないとお困りの方も多いでしょう。この記事では、遺留分制度の基本から具体的な計算方法、さらには円滑な相続のための対策まで、わかりやすく解説します。ご家族の将来のために、正しい知識を身につけ、適切な相続計画を立てましょう。

- . 相続の常識が変わる:遺留分制度を徹底解説

- 1. 遺留分制度の基本説明

- 2. 1. 遺留分制度とは?相続における重要な権利

- 2.1. 1-1. 遺留分制度の目的と意義

- 2.2. 相続人の生活保障

- 2.3. 財産の公平な分配:

- 2.4. 1-2. 遺留分権利者と遺留分の割合

- 3. 2. 遺留分の計算方法を詳しく解説

- 3.1. 2-1. 遺留分の基礎となる財産の範囲

- 3.1.1. 相続開始時の積極財産

- 3.1.2. 相続開始時の消極財産(債務)

- 3.2. 2-2. 具体的な計算例で理解する遺留分

- 4. 3. 遺言書と遺留分の関係

- 4.1. 3-1. 遺言書で遺留分を侵害した場合の対応

- 4.2. 3-2. 遺留分を考慮した遺言書の作成方法

- 4.2.1. 遺産の全体像を把握する

- 4.2.2. 遺留分の計算を行う

- 4.2.3. 遺留分を超えない範囲で財産を分配する

- 4.2.4. 遺留分に関する特約を入れる

- 4.2.5. 説明文を添える

- 4.2.6. 相続人の理解を得やすくし、将来の紛争を防ぐ効果がある 定期的な見直しを行う

- 5. 4. 遺留分制度のメリットとデメリット

- 5.1. 4-1. 相続人の権利を守る遺留分のメリット

- 5.2. 4-2. 遺言者の意思を制限するデメリット

- 6. 5. 円滑な相続のための遺留分対策

- 6.1. 5-1. 遺留分の放棄という選択肢

- 7. まとめ

遺留分制度の基本説明

本題に入る前に、遺留分制度について簡単に説明しましょう。遺留分とは、被相続人(亡くなった人)の財産のうち、一定の相続人に保障される最低限の取り分のことです。この制度は、相続人の生活保障や財産の公平な分配を目的としています。 遺留分権利者は、配偶者、子、直系尊属(親や祖父母)に限られます。兄弟姉妹には遺留分の権利はありません。遺留分の割合は、権利者が誰かによって異なり、配偶者と子が2分の1、直系尊属のみの場合は3分の1となります。 この制度により、たとえ遺言書で相続財産の全てを特定の相続人に相続させると指定しても、他の相続人は自分の遺留分を請求することができるのです。

1. 遺留分制度とは?相続における重要な権利

1-1. 遺留分制度の目的と意義

遺留分制度は、相続における重要な権利保護の仕組みです。この制度の主な目的は、以下の2点です:

相続人の生活保障

突然の相続で、相続人が経済的に困窮することを防ぎます。

財産の公平な分配:

被相続人の意思だけでなく、法定相続人の権利も尊重します。 例えば、長年家族のために尽くしてきた配偶者が、遺言によって何も相続できないという事態を防ぐことができます。また、複数の子供がいる場合に、特定の子供だけに全財産を相続させることを制限し、他の子供たちの権利も守ります。

このように、遺留分制度は家族の絆を維持し、相続をめぐる紛争を予防する役割も果たしています。

1-2. 遺留分権利者と遺留分の割合

遺留分の権利を持つ人(遺留分権利者)と、その割合について詳しく見ていきましょう。

| 遺留分権利者 | 状況 | 遺留分の割合 | 計算方法 |

|---|---|---|---|

| 配偶者 | 子がいる場合 | 法定相続分の1/2 | (法定相続分)×1/2 |

| 配偶者 | 子がおらず直系尊属がいる場合 | 法定相続分の1/2 | (法定相続分)×1/2 |

| 子 | - | 法定相続分の1/2 | (法定相続分)×1/2 |

| 直系尊属 | 配偶者がいる場合 | 法定相続分の1/2 | (法定相続分)×1/2 |

| 直系尊属 | 配偶者がいない場合 | 法定相続分の1/3 | (法定相続分)×1/3 |

- 具体例: 夫婦と2人の子供がいる家族の場合:

- 法定相続分:配偶者1/2、子1それぞれ1/4

- 遺留分:

- 配偶者:1/2 × 1/2 = 1/4

- 子1:1/4 × 1/2 = 1/8

- 子2:1/4 × 1/2 = 1/8

2. 遺留分の計算方法を詳しく解説

2-1. 遺留分の基礎となる財産の範囲

遺留分を正確に計算するためには、まず遺留分の基礎となる財産の範囲を理解する必要があります。遺留分算定の基礎財産は以下の要素で構成されます

相続開始時の積極財産

現金、預貯金 不動産(土地、建物) 有価証券(株式、債券など) 貴金属、美術品 その他の資産 相続開始前1年間になされた贈与財産

相続開始前1年以上前になされた贈与で、当事者双方が遺留分算定の基礎に算入する意思を持っていたと認められるもの

相続開始時の消極財産(債務)

ローン残高 税金の未払い分 その他の負債

遺留分の基礎財産 = 積極財産 + 贈与財産 - 債務

このように、生前贈与も遺留分の計算に含まれる可能性があるため、相続計画を立てる際は注意が必要です。また、債務も考慮されるため、純資産額が遺留分の基礎となります。

2-2. 具体的な計算例で理解する遺留分

具体的な例を通じて、遺留分の計算方法を見ていきましょう。

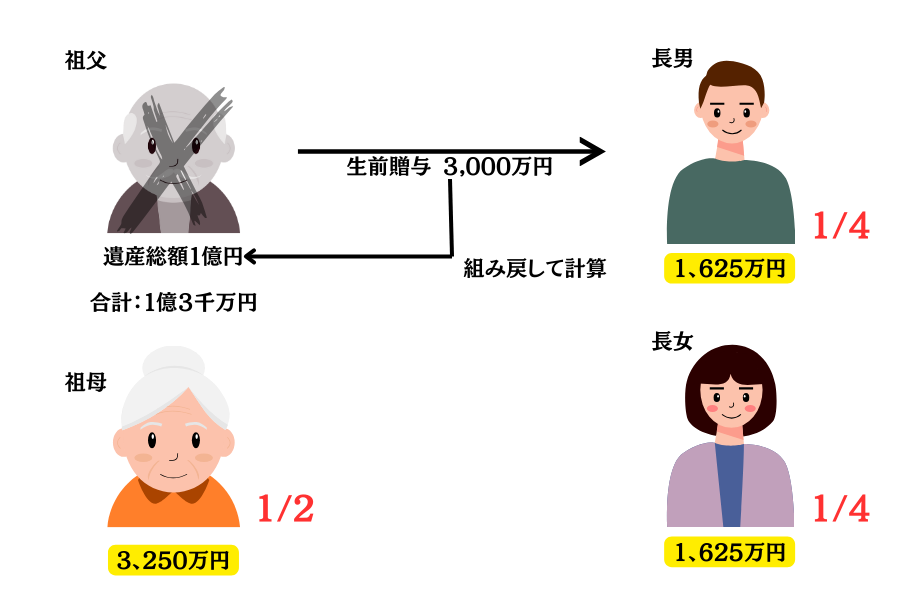

【例】 被相続人:父親(死亡) 相続人:母親(配偶者)、長男、長女 遺産総額:1億円 生前贈与:長男に3000万円(相続開始前6ヶ月)

- ステップ1:遺留分の基礎財産を計算

- 基礎財産 = 遺産総額 + 生前贈与 = 1億円 + 3000万円 = 1億3000万円

- ステップ2:法定相続分を確認

- 母親:2分の1 長男:4分の1 長女:4分の1

- ステップ3:遺留分を計算

- 遺留分の割合:配偶者・子の場合は法定相続分の2分の1

母親の遺留分:1億3000万円 × 1/2 × 1/2 = 3250万円

長男の遺留分:1億3000万円 × 1/4 × 1/2 = 1625万円

長女の遺留分:1億3000万円 × 1/4 × 1/2 = 1625万円

この計算例から、遺留分の合計は6500万円(全体の50%)となります。

つまり、被相続人は遺産の半分までは自由に処分できますが、残りの半分は遺留分として保護されることになります。 実際の相続では、このような計算を踏まえて遺産分割を行うことが重要です。ただし、相続人全員が合意すれば、この計算通りでなくても問題ありません。遺留分は権利であって義務ではないため、請求しないことも可能です。

3. 遺言書と遺留分の関係

3-1. 遺言書で遺留分を侵害した場合の対応

遺言書の内容が遺留分を侵害している場合、遺留分権利者は「遺留分減殺請求」という法的手続きを取ることができます。この請求により、遺留分を回復することが可能です。 遺留分減殺請求の流れ

遺留分侵害額の算定

遺留分算定の基礎財産から自分の遺留分を計算し、実際に取得した財産との差額を確認します。

請求の意思表示

遺留分権利者が、遺贈や贈与を受けた人に対して、書面で減殺請求の意思表示をします。

遺留分減殺請求自体は自分でも可能です。しかし多くの場合は弁護士に任せた方がのちの手続きがスムーズに運べます。

価額弁償の選択

減殺請求を受けた人は、現物返還か価額弁償かを選択できます。多くの場合、価額弁償(金銭での支払い)が選ばれます。

合意形成または調停・裁判

当事者間で合意形成を目指しますが、折り合いがつかない場合は調停や裁判で解決を図ります。

遺留分減殺請求は、遺留分を侵害されたことを知った時から1年以内、または相続開始から10年以内に行う必要があります。 ただし、遺留分減殺請求は家族間の争いにつながる可能性もあるため、できれば事前に話し合いを持ち、遺言書作成時に遺留分を考慮することが望ましいでしょう。

3-2. 遺留分を考慮した遺言書の作成方法

遺留分を考慮した遺言書を作成することで、将来の紛争を予防し、スムーズな相続を実現できます。以下に、遺留分を考慮した遺言書作成のポイントをまとめます。

遺産の全体像を把握する

不動産、預貯金、有価証券など、すべての資産を洗い出す 負債がある場合はそれも含める 過去の贈与も考慮に入れる

遺留分の計算を行う

相続人それぞれの遺留分を正確に算出する 専門家(行政書士や弁護士や税理士)に相談するのも有効

遺留分を超えない範囲で財産を分配する

各相続人の遺留分を下回らないよう、財産を分配する 特定の相続人に多く残したい場合は、遺留分を超えない範囲で調整する

遺留分に関する特約を入れる

遺留分請求を行わない旨の同意書を相続人から得られる場合は、その旨を記載する ただし、この特約には法的拘束力はないため、あくまで相続人の理解と協力が前提

説明文を添える

遺産分割の理由や意図を明確に記載する

相続人の理解を得やすくし、将来の紛争を防ぐ効果がある 定期的な見直しを行う

資産状況や家族関係の変化に応じて、定期的に遺言書を見直す

少なくとも5年に1回は内容を確認し、必要に応じて修正する 遺言書作成は専門的な知識が必要なため、公正証書遺言の作成をおすすめします。公証人のアドバイスを受けながら、法的に有効で遺留分も考慮した遺言書を作成できます。 このように、遺留分を考慮した遺言書を作成することで、相続人の権利を守りつつ、自身の意思も反映させた円滑な相続が可能になります。

4. 遺留分制度のメリットとデメリット

4-1. 相続人の権利を守る遺留分のメリット

遺留分制度には、相続人の権利を守る上で重要なメリットがあります。主なメリットは以下の通りです:

メリット

- 最低限の相続権の保障: 遺留分制度により、一定の相続人に最低限の相続権が保障されます。これにより、被相続人の意思だけでなく、相続人の生活保障や権利も守られます。

- 公平性の確保: 特定の相続人だけが著しく有利になることを防ぎ、ある程度の公平性を確保できます。これは、家族間の不和を防ぐ効果があります。

- 高齢者の保護: 特に配偶者の遺留分が保障されることで、残された高齢の配偶者の生活が守られます。

- 相続をめぐる紛争の予防: 遺留分という最低限の取り分が法律で定められていることで、相続をめぐる極端な不平等や紛争を予防する効果があります。

- 社会的安定の維持: 財産の極端な集中を防ぎ、社会的な富の分配をある程度維持することができます。

- 遺言の自由と相続人の保護のバランス: 被相続人の遺言の自由を完全に否定するのではなく、一定の範囲内で相続人の権利も保護するバランスの取れた制度となっています。

このように、遺留分制度は相続人、特に配偶者や子供の権利を守り、公平で安定した相続を実現する上で重要な役割を果たしています。ただし、次に説明するデメリットもあるため、相続計画を立てる際は両面を考慮する必要があります。

4-2. 遺言者の意思を制限するデメリット

遺留分制度には、相続人の権利を守るメリットがある一方で、遺言者の意思を制限するデメリットも存在します。主なデメリットは以下の通りです

デメリット

- 遺言の自由の制限: 被相続人が自由に財産を分配できる範囲が制限されます。例えば、特定の子供に事業を継がせたい場合でも、他の相続人の遺留分を考慮しなければなりません。

- 柔軟な相続計画の困難: 家族の状況や貢献度に応じた柔軟な相続計画が立てにくくなります。例えば、介護をした子供により多くの財産を残したい場合でも、遺留分の制約を受けます。

- 事業承継の障害: 家族経営の事業を円滑に承継させたい場合でも、他の相続人の遺留分請求により、事業資産の分割を強いられる可能性があります。

- 相続税対策の制限: 相続税の節税を目的とした財産分与が、遺留分により制限される場合があります。

- 紛争の種: 遺留分の存在自体が、相続人間の紛争の種になることがあります。遺留分減殺請求により、かえって家族間の対立が深まる可能性もあります。

- 計算の複雑さ: 遺留分の計算は複雑で、専門家の助言が必要になることが多いです。これにより、相続手続きが煩雑になる可能性があります。

- 国際的な相続での問題: 国によって遺留分制度が異なるため、国際的な相続では複雑な問題が生じる可能性があります。

これらのデメリットを考慮すると、遺留分制度は相続人の権利保護と遺言者の意思尊重のバランスを取るのが難しい制度だと言えます。そのため、相続計画を立てる際は、遺留分を考慮しつつ、家族間でよく話し合い、合意形成を図ることが重要です。また、必要に応じて専門家のアドバイスを受けることも検討しましょう。

5. 円滑な相続のための遺留分対策

5-1. 遺留分の放棄という選択肢

遺留分の放棄は、相続人が自身の遺留分を受け取る権利を放棄する行為です。これは、遺留分をめぐる紛争を予防し、被相続人の意思をより尊重した相続を可能にする選択肢の一つです。以下に、遺留分の放棄についての重要なポイントをまとめます。

- 遺留分放棄の手続き: 被相続人の住所地の家庭裁判所申立てを行い、予め許可を得る必要があります。 相続開始前(被相続人の生存中)に行う必要があります。

手続きの詳細は裁判所専用ページをご覧ください。 - 遺留分放棄のメリット: 被相続人の遺言の自由度が高まります。 特定の相続人(例:事業承継者)への財産集中が可能になります。 相続をめぐる紛争を予防できる可能性があります。

- 遺留分放棄のデメリット: 放棄した遺留分を後から取り戻すことはできません。 将来の経済状況の変化によっては、不利益を被る可能性があります。

- 遺留分放棄の注意点: 未成年者の場合、親権者が代わりに放棄することはできません。

放棄は撤回できないため、慎重に検討する必要があります。 相続人全員が放棄する必要はなく、一部の相続人のみが放棄することも可能です。 - 遺留分放棄を検討すべき状況: 事業承継で特定の相続人に財産を集中させたい場合 被相続人の意思を最大限尊重したい場合

- 相続人間で既に十分な財産分与が行われている場合 代替案の検討: 遺留分の放棄は重大な決定であるため、他の選択肢(例:遺産分割協議での合意など)も併せて検討することが重要です。

- 専門家への相談: 遺留分の放棄は法的にも経済的にも重要な決定であるため、行政書士や弁護士などの専門家に相談することをおすすめします。

遺留分の放棄は、家族の状況や資産状況によっては有効な選択肢となりますが、その決定は慎重に行う必要があります。家族間で十分に話し合い、それぞれの立場や将来の可能性を考慮した上で判断することが重要です。また、遺留分放棄の代わりに、遺言書で対応できないかも検討しましょう。最終的には、家族全員が納得できる形で相続計画を立てることが、円滑な相続につながります。

まとめ

本記事では、遺留分制度の基本から具体的な計算方法、さらには円滑な相続のための対策まで、詳しく解説してきました。以下に要点をまとめます:

遺留分制度は、一定の相続人の権利を守るための重要な制度です。 遺留分の計算には、相続財産だけでなく生前贈与も含まれる場合があります。 遺言書作成時には遺留分を考慮することが重要で、専門家のアドバイスを受けることをおすすめします。 遺留分制度にはメリットとデメリットがあり、相続計画を立てる際はバランスを考慮する必要があります。 遺留分の放棄など、様々な遺留分対策があります。家族の状況に応じて適切な方法を選択しましょう。 遺留分制度を理解し、適切な対策を講じることで、円滑な相続計画を立てることができます。ただし、相続は家族それぞれの事情や感情が絡む複雑な問題です。専門家のアドバイスを受けつつ、家族間でよく話し合い、全員が納得できる形で相続計画を進めていくことが大切です。

今後の具体的なステップとしては、以下のことをおすすめします: 自身の財産状況を把握し、相続財産の全体像を明確にする。 家族と相続についてオープンに話し合う機会を設ける。 必要に応じて、行政書士や弁護士などの専門家に相談する。 遺言書の作成など、具体的な相続対策を実行に移す。 適切な相続計画は、家族の平和と財産の円滑な承継につながります。この記事を参考に、ご自身の状況に合った最適な相続計画を立ててください。

\

いつでも

ご相談ください

/

わたしたちは、行政書士として【行政手続きの不安を安心に。安心をもっと身近に】を理念に活動しています。

お困りの際は一人で悩まず、お気軽にご連絡ください。