SCROLL

認知症になったら

大変なこと

認知症はとてもにこわい病気です。良い記憶も悪い記憶も失われていきます。

自分で正しい判断をすることができなくなり、身の回りのことも難しくなります。

財産の凍結

銀行に判断能力が「ない」と判断され、口座が凍結され家族でも預金を引き出すことができなくなります。

契約の制限

判断能力のない状態での契約行為は無効な取引とみなされます。本人は有効な契約行為ができなくなります。

事業継承の制限

築き上げてきた会社は「跡取りの長男に」と思っていても、相続財産として取り扱われ厄介なことに。

認知症を発症してしまい、意思能力(判断能力)が低下又は喪失すると様々な問題が生じます。

上記の制限は判断能力のない人を守るための措置であり、このような判断能力が低下した人を制限行為能力者と言います。

万が一、制限行為能力者になってしまった際に家族がその制限を解除するためには、成年後見制度の利用を検討する必要があります。

【重要なお知らせ】

当ウェブページでは、成年後見制度と家族信託の特徴を比較しています。この比較の目的は、お客様に両制度の特徴をご理解いただき、ご自身の状況に最適な選択をしていただくためです。

私たちは家族信託のメリットを強調していますが、これは多くの方にとって有益な選択肢であると考えているためです。しかし、以下の点にご注意ください:

・ この情報は一般的な説明であり、個々の状況によって適切な選択は異なる場合があります。

・ 成年後見制度が最適な選択肢となるケースも多くあります。

・ ご自身の状況に最適な選択をするために、専門家との個別相談をお勧めします。

当事務所は、お客様一人一人の状況を詳しくお聞きした上で、最適なアドバイスを提供いたします。ぜひご相談ください。

法定後見制度

法定後見制度とは

法定後見制度は、判断能力が十分でない方を支援する仕組みです。これからの超高齢化社会において更に重要な仕組みとなるでしょう。

行政書士では「公益社団法人 コスモス会」という団体があり法定後見制度の理解、普及に取り組んでいます。

後見制度は認知症や障害のある方のご家族などが家庭裁判所に申し立てると、裁判所が後見人を選びます。成年後見人は代理人となり本人に代わって契約を結んだり(代理権)、不利な契約を取り消したり(取消権)できます。この大きな権限を持つ後見人は、本人の財産を適切に管理し、日常生活に困らないよう配慮する責任負います。

後見開始には家庭裁判所への申し立てが必要です。 申し立て時にはご自身やご家族を候補者としておくことができますが、誰を成年後見人等に選ぶか最終的な判断は裁判所が行います。なお、裁判所の決定後は不服申立てをすることはではきません。

メリット

- お金の管理をしてくれるので使い込みなどを防げる

- 詐欺や怪しい契約から守ってくれる

- 介護施設への入所などの手続きをしてくれる

- 相続の手続きを代行してくれる

- 不動産の処分ができる

デメリット

- 柔軟な財産の管理をさせてくれない(被後見人の財産保護)

- 生前の相続税対策ができなくなる(被後見人の利益ではないため)

- 後見人がどんな人になるかわからない(候補者がいても裁判所が決めます)

- 後見の解除ができない(原則)

- 毎月の報酬が解除まで発生する(解除=亡くなるまで)

メリットとデメリットを検討する

ご家族が認知症になった場合、様々な対応を考えるでしょう。例えば、「父の所有する不動産を売却して、その資金で介護費用に充てたい」とか、「父が施設入所するなら、空き家となる自宅をリフォームして賃貸収入を得たい」といった考えが浮かぶかもしれません。

しかし、成年後見制度を利用すると、このような決定は家族だけでは行えず、後見人の同意が必要となります。

後見人には、被後見人の財産を管理する(利益を守る)義務があります。そのため、財産の処分や使用に関しては、必要性、安全性、現在の資産状況などを慎重に検討します。

もし後見人の判断ミスで被後見人に損害が生じた場合、賠償責任を負う可能性があるためです。この重大な責任があるため、後見人は簡単に同意することは難しいのです。

成年後見制度には身上監護権に加え多くのメリットがありますが、家族の意思決定の自由が制限されることは、多くの方にとって不安要素の一つとなっています。大切な家族のための制度選択だからこそ、十分な検討が必要です。

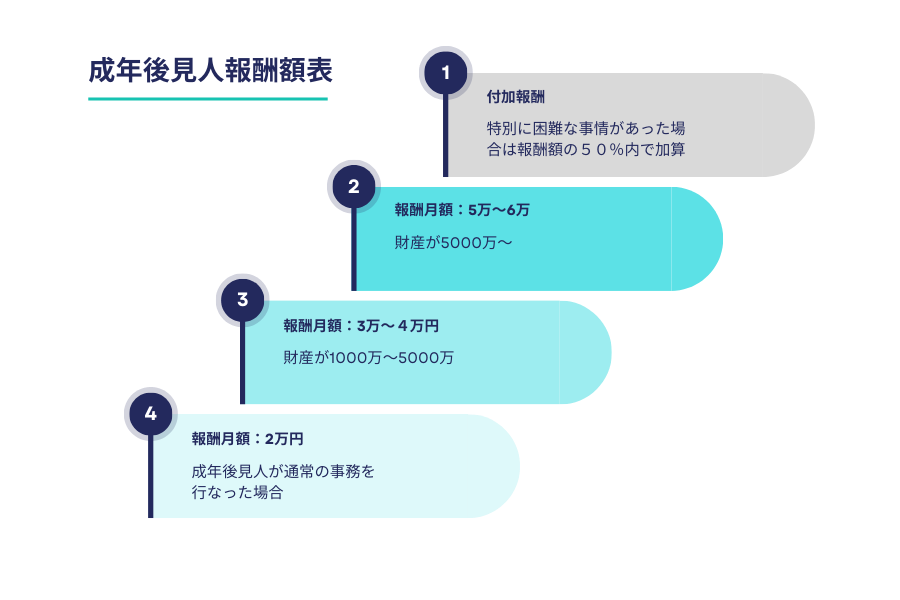

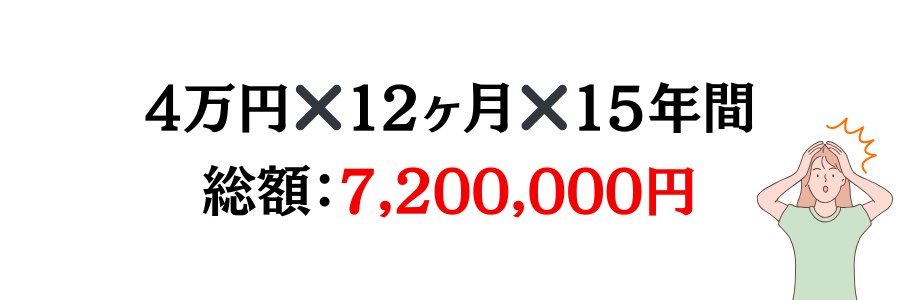

「生涯、費用が発生する」

さらに、「生涯、費用が発生する」点も重要です。統計によると、成年後見人の選任において、候補者がいる場合でも約8割は専門職(弁護士、司法書士など)が選ばれています。これらの専門家は高い志と社会貢献の精神を持っていますが、その専門性ゆえに継続的な費用が発生します。後見制度は一度開始すると、不動産売却や介護施設契約の完了など、当初の目的が達成されても簡単には解除できません。このような制度の硬直性や継続的な費用負担のため、後見制度の利用を躊躇する方も少なくありません。

もし、月に4万円の後見人報酬が15年間続いた場合・・・

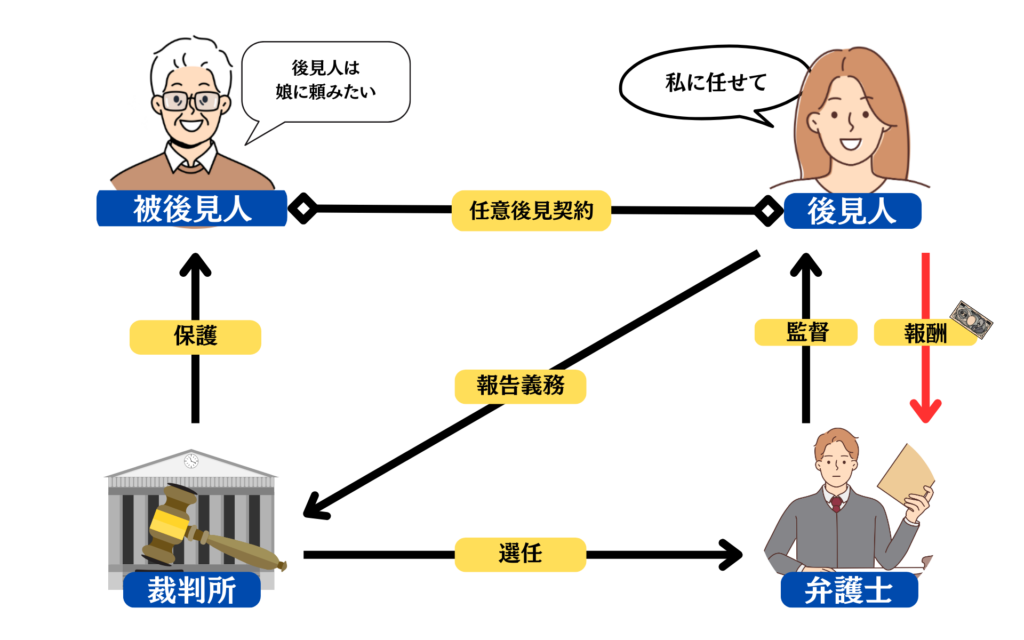

このような法定後見制度のデメリットを補うための一つの制度に任意後見制度があります。任意後見制度は判断能力が正常な時に、事前に相手に代理権を定めで公正証書にしておく方法です。将来、成年後見が始まるときには指定した後見人が就任します。

しかし、任意後見制度を使って家族の一人を後見人にしても必ず「後見監督人」が裁判所に選任される為、結局は月々1万円〜3万円の報酬が発生します。

(報酬額については保有する財産の状況などから裁判所が決定します)

このように、成年後見人制度では財産の管理や運用に制限がかかり、また後見の期間によっては多くの費用が発生してしまうデメリットがあります。

そんな成年後見制度の様々なデメリットを克服する方法が家族信託です。

家族信託とは、信託法を基にした従来の後見人制度のデメリットをカバーする、家族の、家族による、家族の為の新しい財産の保護制度です。

判断能力がある時に、信頼できる人と信託契約を締結し、自分の財産を預けて管理してもらうことで、その利益を自分が受けることができる方法です。

家族信託

の仕組み

3つの役割

委託者

受託者

受益者

委託者

財産の持ち主。受託者に預ける人

家族信託の委託者は、信託契約の中心となる重要な役割を果たします大切な人です。簡単に言うと、自分の財産を誰かに託す人のことです。委託者は、主に次のようなことをします:

- 自分の持ち物(お金や家など)を信託に入れます。

- 誰に財産を管理してもらうか決めます。この人を受託者と呼びます。

- 財産をどのように使ってほしいか、ルールを決めます。

委託者は、自分で決めたルールに従って財産を管理してもらえるので、安心して将来に備えることができます。例えば、子どもや孫のために使ってもらうようにしたり、自分の介護に使ってもらうようにしたりできます。

受託者

預かった財産を管理、運用する人

受託者は、家族信託で委託者から財産を預かり、管理する重要な役割を担う人です。

主な仕事は:

- 委託者の決めたルールに従って、財産を管理します。

- 必要に応じて、財産を運用したり、使ったりします。

- 定期的に、財産の状況を報告します。

例えば、委託者の医療費の支払い、生活費の管理、家族への資金提供などを行います。受託者は、委託者や家族の信頼できる人が選ばれることが多いです。法律や財務の知識があると良いでしょう。大切なのは、委託者の意思を尊重し、誠実に財産を管理することです。受託者の役割は、家族の将来を支える重要な責任を伴います。

受益者

家族信託の恩恵を受ける人

受益者は、家族信託から利益を受ける人のことです。主な特徴は:

- 委託者が指定した人(多くの場合、委託者自身や家族)が受益者になります。

- 信託の財産やその収益を受け取る権利があります。

- 信託の目的に沿って、生活費、医療費、教育費などに使えます。

受益者の立場は様々です。例えば委託者自身(自己受益型信託の場合)、委託者の配偶者や子ども、その他委託者が指定した人など。

受益者は信託条項に基づいて利益を受けますが、財産の管理権はありません。

これは受託者の役割です。

これら3者が協力することで、家族の将来を守り、財産を適切に管理・活用できます。

委託者の意思が尊重され、受託者が責任を持って管理し、受益者が必要な支援を受けられるのが家族信託の特徴です。

この仕組みにより、高齢者の生活保障や資産承継などの課題に対応できます。

この他に、信託監督人や受益者代理人という役割をもつ人を状況により設定可能です。

家族信託

はここがすごい

柔軟な財産管理

家族信託を使えば、お金や財産の管理を柔軟に行えます。例えば自宅不動産を家族に予め預け、管理や処分の権限を与えておけば、認知症になったとしても家族は不動産の売却や修繕などが可能になります。成年後見制度では売却の許可が得られず、本人は施設に入所し、誰も住んでいない不動産の税金を払い続けるといったことも起こり得ます。

口座凍結の回避

お金をあらかじめ信頼できる家族に預け信託口口座で管理しておけば、認知症になってしまった後でも生涯にわたり口座内のお金を管理し運用することが可能になります。通常の個人口座が凍結された後にそれを解除するには原則、成年後見人制度の利用が必要になり、その後は成年後見制度という非常に厳格な管理下に置かれます。

数世代に渡る財産の分配

遺言は自分の亡き後に自分の財産をどう分配するかを示すものです。したがって、財産を受けとった人のその後の財産の行先は決められません。家族信託を使えば利益を受ける権利(受益権)を自分→妻→娘と数世代にわたり定めることができます。信託契約終了の時期を定め、残った信託財産の受取人を指定しておけばその信託財産の残りは相続財産からも除外され最終的に自分の財産を数人先まで指定できるのです。

遺言に代わる

家族信託で契約内容に定めたことは、遺言の代わりとしてその効力を発揮します。

特に受益権を数世代にわたり指定する受益者連続型信託がその代表的な例です。

信託した財産は相続財産には入らず、受益権だけが債権として相続の対象となります。だから受益者を予め指定しておく方式が遺言の代わりにとなるのです。

確実な事業継承

家族で経営してきた会社を最終的には孫に譲り、その間の経営は長男に譲りたい。そんな時にも家族信託は有効な手段です。元気なうちは自分に決定権と利益を受ける権利を残しておきながら、長男に会社の株を譲る。自分の意思決定力が衰えてきた時には長男に決定権を移す。そして自分が亡くなった後は孫に自分が受ける利益を譲る。こんな設計をしておくことで将来長男が亡くなった後にその配偶者が相続し配偶者側の親族が会社の決定権を持つのを防ぐことができるのです。

\

こんな人に

オススメ

/

1

高齢の親が持つ自宅や預貯金の管理が心配な人

2

孫世代まで相続方法を指定したいと思っている人

3

障害のある子供の将来について不安を持つ人

家族信託

をご検討ください

成年後見制度は制度としてはセーフティーネットとして優れたものです。しかし、被後見人をガチガチに守る制度であるため、その運用方法や費用については必ずしも家族の考えや気持ちを反映したものではないため、家族にとっては利用することに躊躇してしまうのが現状です。しかし、認知症を発症し意思能力(判断能力)を欠く状態になってしまっては、成年後見制度を利用する以外、他に有効な手立てがないのが現在の法律です。

私たちはお客様一人一人に寄り添い、家族信託という新しい財産の管理、保護、継承方法を提案させていただきます。この制度は選択肢が豊富で、かつコストパフォーマンスの非常に高いサービスです。お客様のご家族の生活状況、ライフスタイルに合わせた最適なプランを提供します。

1

現金と自宅を信託するケース

家族信託を使い老後の生活に必要な現金を信頼できる家族や知人に事前に預けて管理してもらう方法です。認知症になった時に自分名義の口座が凍結されたとしても、預けておいたお金をもらうことができるので、その後の生活の安定が可能になります。とても一般的な家族信託の形の一つとなります。

2

アパートを信託するケース

アパートなど収益不動産、いわゆる賃貸物件を持っている場合には、その不動産を受託人に信託することで面倒な管理や修繕の計画などを元気で判断能力のしっかりしている家族に任せることができ、ご自身はその収益を受けることが可能になります。非常に多くの需要があり一般的な家族信託の形の一つとなります。

3

障害のある子の介助を見据えたケース

自分が元気なうちは障害を持つ子供の世話をしたいと思っている。しかし、身体が弱り、判断能力も低下してしまった時にはそれが困難になります。自分たちの老後の生活を維持しつつ、自分たち夫婦の亡き後は障害を持つ子供の生活や療養にかかる費用に備えたい。そのような所謂「親亡き後問題」も家族信託なら叶えられます。

\

いつでも

ご相談ください

/

信託契約の流れ

- 財産の移管まで -

家族信託の検討を家族で相談

家族信託の必要性を考え、メリットやデメリットを理解します。

家族で話し合い、将来の資産管理や相続について方針を決めます。

専門家に相談

家族信託を専門に扱う士業にご相談ください。行政書士、弁護士、司法書士などが主な依頼先になります。

Step1でご家族で話し合った信託計画を法的に問題がないかを確認し、一緒に信託契約の設計を進めます。

信託関係者の選定

委託者、受託者、受益者を決定します。特に受託者は重要な役割を担うため、信頼できる人物を慎重に選びます。

必要に応じて、信託監督人や受益者代理人を選定します。家族間で合意を形成し、各役割の責任を明確にします。

信託財産の特定

信託する財産を決めます。不動産、預金、有価証券などから選択し、評価額を確認します。

将来の管理方針や分配方法も考慮しながら、信託財産の範囲を決定します。

信託契約書の作成

弁護士や行政書士、司法書士などの専門家の助言を受けながら、信託契約書を作成します。信託の目的、財産の管理方法、受益者への分配方法、信託期間などを明確に記載します。関係者全員が内容を理解し、合意することが重要です。

信託契約の公正証書化

作成した信託契約書を公正証書にします。公証人役場で手続きを行い、契約の法的効力を高めます。

関係者全員が立ち会い、内容を確認した上で署名捺印します。

信託登記の申請

不動産を信託財産とする場合、法務局で信託登記を行います。必要書類を準備し、申請手続きを行います。

登記が完了すると、信託財産の所有権が受託者に移転したことが公示されます。

財産の移転と管理開始

信託契約に基づき、委託者から受託者へ財産を移転します。現金の信託口口座への入金を行います。

これにより、受託者による信託財産の管理が正式に開始されます。

報酬額

家族信託は主に三つの費用、報酬から成り立ちます。

公正証書作成費用。

信託不動産登記費用。

専門家がコンサルティングをし一人一人に最適な信託契約を設計するための費用です。

公正証書作成費用

必ずかかる必要経費

公証役場での家族信託契約書の公証作業には費用が発生します。

費用は信託する財産の額により変動しますが10,000円〜40,000円程度が一般的な額です。

| 目的の価額 | 手数料 |

|---|---|

| 100万円以下 | 5000円 |

| 100万円を超え200万円以下 | 7000円 |

| 200万円を超え500万円以下 | 11000円 |

| 500万円を超え1000万円以下 | 17000円 |

| 1000万円を超え3000万円以下 | 23000円 |

| 3000万円を超え5000万円以下 | 29000円 |

| 5000万円を超え1億円以下 | 43000円 |

| 1億円を超え3億円以下 | 4万3000円に超過額5000万円までごとに1万3000円を加算した額 |

| 3億円を超え10億円以下 | 9万5000円に超過額5000万円までごとに1万1000円を加算した額 |

| 10億円を超える場合 | 24万9000円に超過額5000万円までごとに8000円を加算した額 |

信託専門家への報酬

信託設計をプロの目線で確実に

| 信託財産の評価額合計 (不動産は固定資産評価額) | 報酬額(税抜) |

|---|---|

| 1億円未満 | 信託財産の0.8%(最低報酬額25万円) |

| 1億円以上、10億円未満 | 100万円+1億円ごとに20万円追加 |

| 10億円以上 | 要相談 |

不動産信託関連費用

不動産を登記する場合にかかります。

| 不動産種別 | 登録免許税 |

|---|---|

| 土地 | 固定資産評価額の0.3% |

| 建物 | 固定資産評価額の0.4% |

| 司法書士報酬 | 5万円〜10万円程度 |

その他関連費用

任意で設定可能

| 種別 | 報酬額 |

|---|---|

| 受益者代理人 | 法律専門職を選任した場合には数万円〜/月 |

| 信託監督人 | 法律専門職を選任した場合には数万円〜/月 |

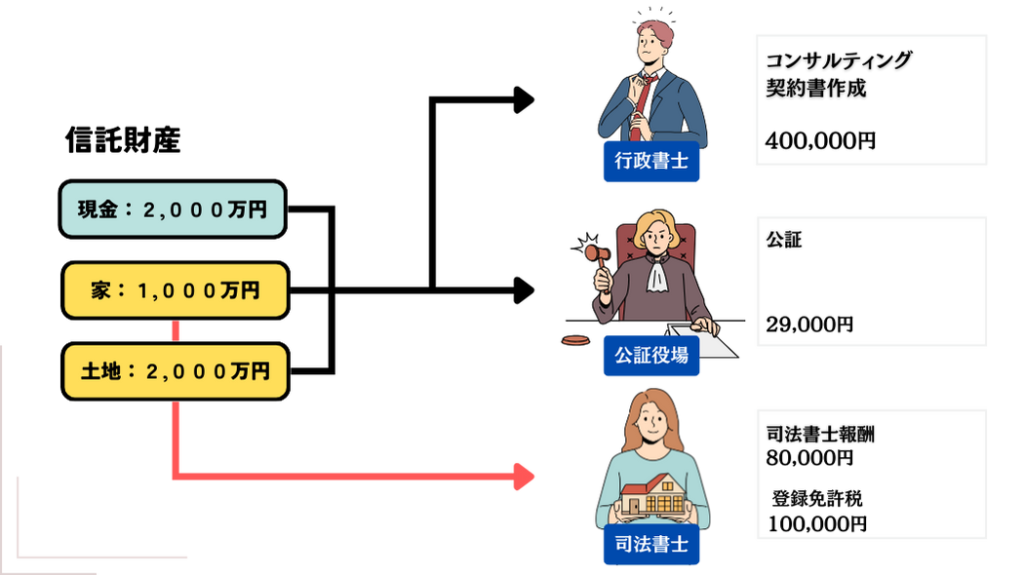

自宅と現金を信託する場合にかかる費用

信託財産は現金2,000万円と土地2,000万、建物1,000万円。合計5,000万円を信託した場合。信託監督人などは置かないことにした。

行政書士への報酬 5,000万円 X 0.8%=40万円(税抜)

公証役場手数料 2万9千円

不動産登録免許税 2,000万円 X 0.3%=6万円 (土地)

不動産登録免許税 1,000万円 X 0.4%=4万円 (建物)

司法書士報酬 8万円 (概算)

合計59万7千円

あなたの家族の未来を守るために、今行動を

家族信託は、あなたとあなたの大切な人々の将来を守る強力なツールです。

認知症や突然の事故、予期せぬ事態に備えることで、築き上げてきた財産を確実に守り、次世代へ引き継ぐことができます。

しかし、家族信託の設計は一つひとつのケースで異なります。あなたの家族構成、資産状況、将来の希望、それぞれに最適な方法があるのです。

専門家である私たちが、あなたの状況をじっくりお聞きし、最適な家族信託プランをご提案いたします。

● 無料相談随時受付中

● 丁寧な説明で初めての方も安心

● あなたに寄り添ったカスタマイズプラン

家族の幸せと安心を守るための第一歩。それは、まず相談してみることから始まります。

今すぐお問い合わせください。あなたの家族の明るい未来のために、私たちがここにいます。

一緒に、あなたの家族の未来を守りましょう。

\

いつでも

ご相談ください

/

わたしたちは、行政書士として【行政手続きの不安を安心に。安心をもっと身近に】を理念に活動しています。

お困りの際は一人で悩まず、お気軽にご連絡ください。